عاطف حسن – باحث مصرفي

دولة كينيا وهي إحدى الدول الافريقية التي نجحت في تحقيق شمول مالي يشهد به، ولان معدلات الشمول المالي لدولة كينيا وحدها لن تكون كافية للحكم على ما قامت به كينيا من جهود لتحقيق تلك المعدلات، لذا سوف أقوم بإجراء مقارنة بين مصر وكينيا في مجال الشمول المالي؟ ثم الانتقال إلى العوامل التي أدت إلى تفوق كينيا في تحقيق شمول مالي، والدروس المستفادة من تجربة الدولة الكينية.

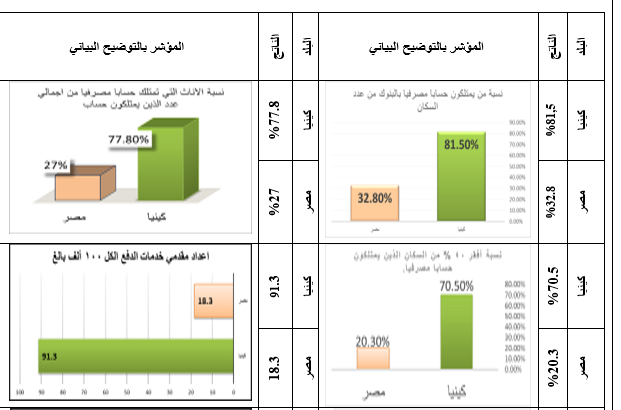

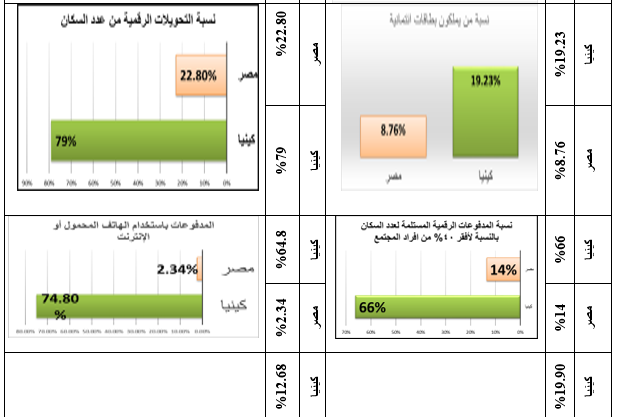

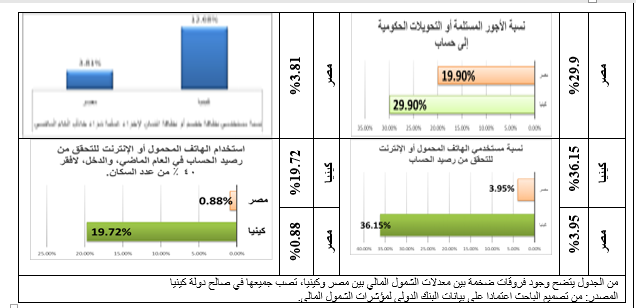

المقارنة بين مصر وكينيا:

تم اختيار 12 مؤشر من المؤشرات التي تخدم التكنولوجيا المالية ودورها في تعزيز الشمول المالي من أصل 132 مؤشر وضعها البنك الدولي في مجال الشمول المالي وقد تم استخدام النسب لإيضاح الفرق بين الدولتين في مجالي الشمول المالي.

- ماهي الأسباب التي أدت الى تفوق كينيا في مجال الشمول المالي؟

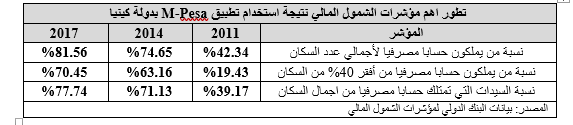

كلمة السر لدي كينيا هو استخدام التكنولوجيا المالية متمثلا في تطبيق الـ M-Pesaظهر تطبيق M-Pesa كمنصة للمدفوعات والتحويلات المالية عن طريق الشراكة بين احدي شركات الاتصال Safari.com و البنك التجاري الأفريقي، وقد أحدثت الشركة الكينية الرائدة للهواتف المحمولة انقلابًا في طريقة إنفاق الكينين لأموالهم، وذلك بتشغيل منصة M-PESA، كان تحويل الأموال عن طريق الرسائل النصية هو أولى الخدمات المتاحة فبإمكان المستخدمين إرسال واستقبال الأموال إلكترونيًّا عن طريق هاتف محمول. ويجري تبادل الأموال (الإيداع والسحب) بواسطة شبكة من وكلاء يحلون بالأساس محل ماكينات الصراف الآلي ومن بين وكلاء M-PESA المتاجر الصغيرة ومحطات الغاز ومكاتب البريد، وحتى فروع المصارف التقليدية واليوم بلغ عدد الوكلاء ما يفوق عدد ماكينات الصراف الآلي 40 مرة في كينيا.

- التطور التدريجي لاستخدامات تطبيق M-Pesa

المرحلة الاولي: المدفوعات والتحويلات.

تم إطلاق برنامج M-Pesa في كينيا عام 2007 ، ويرمز حرف ال M إلى كلمة Mobile وكلمة ” Pesa ” تعني مال وكان الهدف من هذا النظام في الأصل هو إتاحة الفرصة للمقترضين لسدادا للقروض متناهية الصغر عن طريق الهواتف المحمولة، و تحويل الأموال من شخص لآخر (P2P) والذي يسمح للأفراد بتسديد المدفوعات وارسال التحويلات للأخرين دون الحاجة للبنوك.

المرحلة الثانية: حسابات التوفير

بدأت المزيد من البنوك التجارية في مفاوضات مع شركة Safari.comمن أجل ربط خدماتهم إلى M-Pesa وكانت البداية مع حسابات التوفير لجذب المزيد من العملاء، وهكذا تطورت M-Pesa من استخدام التطبيق كحساب لخلق الثقة المشتركة لجميع المستخدمين إلى توفير حسابات الادخار ،ومع الوقت جذب الابتكار عددًا كبيرًا من المدخرين و قاموا بتكوين قاعدة من المودعين سمحت للبنوك التجارية في كينيا بالنمو وتعزيز مركزها المالي ففي عام 2012، أطلقت M-PESA خدمة تمكِّن المستخدمين من فتح حسابات التوفير ذات الفائدة والحصول على قروض قصيرة الأجل.

المرحلة الثالثة: القروض الصغيرة:

تم استخدام تطبيق M-Pesa كمنصة للإقراض، وقد ادي ذلك الى خفض تكلفة الحصول على القروض من البنوك خاصة في نطاق المشاريع الصغيرة ومتناهية الصغر ، ففي عام 2017 أطلقت سفاري كوم منظومة تمكن صغار المزارعين من استخدام الهواتف المحمولة للتواصل مع الموردين (بشأن الأسمدة والبذور والأعلاف الحيوانية) والمهندسين الزراعيين، وخدمات المعلومات وحتى المنافذ لبيع محاصيلهم.

المرحلة الرابعة: التحويلات

توسعت خدمات M-Pesa من مجرد المعاملات المحلية الي التحويلات المالية والخدمات خارج الحدود ، هذا التطور ساعد بشكل خاص السكان الذين يعتمد جزء كبير من دخلهم على التحويلات المالية من الخارج خاصة مع دولة مثل كينيا يعتمد اقتصادها على التحويلات المالية، كل هذا مع عدم اغفال الدولة للضوابط الخاصة بتعليمات الالتزام ومكافحة غسل الأموال وتمويل الإرهاب والمعايير الدولية حيث تعتبر خطوة هامة في طريق تعميم التعاملات غير النقدية والوصول إلى تطبيق سياسة اقتصاد غير نقدي متكاملة على المستوى الوطني من خلال تفعيل السياسات التي تشجع المعاملات الإلكترونية.

- ما السبب وراء ازدهار M-PESA ؟

-سهولة فتح حساب (بدون رسوم وبموجب إثبات هوية رسمي فقط)

– بساطة الاستخدام ويُسر التكلفة.

-الانتشار الهائل للهواتف المحمولة.

– الموقف التنظيمي الذي اعتمده البنك المركزي الكيني فقد قرر عدم معارضة دخول شركات الاتصالات في القطاع المالي طالما قدمت ضمانات كافية.

- آثار خدمات M-PESA كأحد منتجات التكنولوجيا المالية على الشمول المالي في كينيا

- التحوط ضد مخاطر التكنولوجيا المالية:

اعترف البنك المركزي الكيني بمدي خطورة تكنولوجيا تقديم الخدمات المالية المصرفية عن طريق تطبيقات الهاتف المحمول خاصة بما ينطوي تلك العمليات على تهديدات متأصلة Inherent risk اهمها المخاطر التشغيلية Operational risk والاحتيال المالي Fraud وغسل الاموال Money laundry ومن هذا المنطلق فقد طلب البنك المركزي الكيني وقبل اطلاق الخدمات المصرفية عبر الهاتف المحمول من مختلف الشركات المعنية والمنظمات تقديم تقييم مفصل للمخاطر Risk assessment ، وتحديد جميع المخاطر المحتملة والتدابير اللازمة لتخفيف تلك المخاطر Mitigate risk للوصول الى الحد المقبول من المخاطر Risk appetite

كما طلب البنك المركزي من شركة Safari.com باتخاذ كافة التدابير الاحترازية لضمان عدم انتهاك الخدمة للإطار التنظيمي للخدمات المصرفية كما هو منصوص عليه في القانون المصرفي ومن ضمن تلك التدابير التالي:

- توفير بيئة قانونية وتنظيمية مواتية لتنمية الخدمات المالية المبتكرة.

- تعزيز الشراكات بين شركات الاتصالات والوسطاء الماليين والبنوك.

- ضبط المتطلبات التنظيمية والاطر التشريعية على مراحل مختلفة من التطوير وتكييفها وفقا لمخاطر الخدمات المالية المقدمة.

الخلاصة التي يمكن استنتاجها من تحليل تجربة كينيا:

- أن استخدام البنوك التجارية بالتنسيق مع شركات الاتصالات وتطبيق الهاتف المحمول M-PESA أتاح للآسر حتي الفقيرة منها والبعيدة عن خدمات العاصمة خاصة في المناطق الزراعية إمكانيات بلا حدود .

- استخدامات البنوك التجارية للتكنولوجيا المالية لتحقيق الشمول المالي لا تتحقق الا بتضافر جهود الدولة مع القطاع الخاص.

- القوانين التنظيمية المتطورة تدريجيا والرقابة الفعالة مهمة جدا للتأكد من وضع الضوابط الرقابية للحد من مخاطر استثمارات التكنولوجيا المالية والتحويلات المالية عبر الهاتف.

للاستفادة من هذه التجربة يجب القيام بالتالي:

- إتاحة الفرص أمام الابتكار الرقمي مع وضع لوائح مواتية وتطبيقات تنظيمية للحماية توفر الأمان للمعاملات

- خلق ابتكارات غير مسبوقة متفردة واعتمادها وذلك لعرض مسارات جديد للمواطنين خاصه الشباب والمرأة والفقراء

- استخدام التكنولوجيا المالية كأداة لخفض التكاليف، اذ تستخدم المؤسسات المالية العالمية في الوقت الحالي بشكل متزايد منصات تطبيقات الهاتف المحمول لتقديم الخدمات المصرفية عبر الإنترنت مما يستوجب معه استخدام التكنولوجيا المالية لتوفير النفقات.

- استخدام قنوات التوزيع البديلة عن البنوك، اذ ان استخدام نموذج الوكالة للتوزيع يؤدي إلى خفض تكاليف التشغيل وتحسين الكفاءة، مما يجعلها محركًا رئيسيًا للتنويع والوصول إلى نطاق أوسع جغرافيا.

- تعزيز البيئة التنظيمية والاطر التشريعية مع التركيز على الشفافية والحوكمة، وبالتالي ضمان الاستقرار على المدي الطويل.

- ضرورة وجود تطبيق قومي بالتنسيق مع البنوك التجارية & شركات الاتصالات & شبكات التوزيع وذلك لوصول الخدمات المصرفية لكل بقعة من بقاع ارض الوطن (مصر).