أحمد متولي – باحث مصرفي

تباينت توقعات العديد من المحللين الاقتصادين وخبراء القطاع المصرفي حول توقعات تحركات أسعار الفائدة خلال العام الحالي 2021، حيث توقع اغلبهم أن يتجه البنك المركزي خلال الاجتماعات القادمة بخفض جديد لسعر الفائدة، بينما توقع القليل أن يبقي عليها دون تغير حتى نهاية يونيو القادم على أقل تقدير.

يذكر أن البنك المركزي أنهي قراراته بشأن أسعار الفائدة خلال عام 2020، عندما عقدت لجنة السياسة النقدية بالبنك المركزي أخر اجتماعاتها في 24 ديسمبر الماضي، والتي اسفرت عن تثبيت سعر الفائدة عند 8.25% للإيداع و 9.25% للإقراض، يذكر أنه قد تم عقد 10 اجتماعات خلال العام الماضي لبحث أسعار الفائدة، والتي أدت الى خفض أسعار الفائدة بمجموع 4% خلال العام على مدار 3 اجتماعات، كان ابرازها اجتماع 16 مارس الاستثنائي، والذى كانت نتائجه هي خفض 3% دفعة واحدة، ومن المنتظر أن تعقد اللجنة خلال هذا العام 6 اجتماعات أخري في 9 ابريل، 17 يونيو، 5 أغسطس، 16 سبتمبر، 28 أكتوبر، 16 ديسمبر، وذلك في ظل توقعات كبيرة بانخفاض آخر لسعر الفائدة.

الجدول التالي يوضح قرارات السياسة النقدية بشأن أسعار الفائدة خلال عام 2020

بسبب انخفاض أسعار الفائدة بواقع 4% خلال العام الماضي، والتوقعات الحالية بشأن خفض أسعار الفائدة خلال العام الحالي 2021، وذلك تماشياً مع توقعات بانخفاض معدل التضخم السنوي أيضا، أصبح عند المستثمرين والمدخرين قلق وحيرة كبيرة بشأن أهمية وجود بدائل متاحة للاستثمار في ظل انخفاض أسعار فوائد الحسابات المصرفية والاوعية الادخارية والودائع بالقطاع المصرفي. ومن خلال هذا المقال سنتناول أهم البدائل والحلول الاستثمارية المتاحة لصغار المدخرين والمستثمرين كالاتي:

أولاً: الاستثمار في أذون وسندات الخزانة عبر صناديق الاستثمار النقدية يعد الأفضل لنوعية المستثمر أو المدخر المتحفظ، الذي يريد فائدة ثابتة ومستمرة ولفترات محددة، بالتالي يعتبر الاستثمار في أدوات الدين الحكومية عبر البنوك هو الحل الأمثل، حيث انه يعطي عائد يصل الي 10% صافى بعد الضرائب، ويتراوح الاستثمار في أذون الخزانة قصير الآجل بين 3 شهور، 6 شهور، 9 شهور، وسنه، أما سندات الخزانة فهي استثمارات طويلة الآجل أي الاستثمار يكون أكثر من سنه ويصل الى 15 عام، ويتم تحديد الفائدة على الأذون والسندات بشكل أسبوعي من وزراه المالية، وتخضع للزيادة أو النقصان حسب الأسعار وحجم الطلب على شرائها، كما أنها هي الأداة التي تستثمر بها البنوك لنفسها أيضا، لذلك يعتبر الاستثمار في الأذون وسندات الخزانة يعد البديل المباشر للشهادات البنكية لنفس الشريحة من العملاء التي تتمسك بالاستثمار في الشهادات. هذا وقد تقرر مؤخراً طرح البنك المركزي أذون وسندات خزانه بقيمة 21 مليار جنية بالتنسيق مع وزراه المالية وذلك لتمويل عجز الموازنة.

ثانيا: قطاع العقارات يعد وسيلة استثمار جيدة، ولكن في مجال الاستثمارات طويلة الاجل، وفى وحدات معينة كالقطاع السكني أو التجاري، بغرض التأجير والحصول منها على عائد شهري ثابت يتراوح من 6% الى 9% سنويا، بالإضافة الى الزيادة السنوية في سعر العقار، ولكن يعاب عليه صعوبة تسيله أو بيعه في وقت قصير. والاستثمار في القطاع العقاري لا يناسب العملاء الذين يفضلون الاستثمارات قصيرة الآجل، ويريدون سيولة سريعة، نظرا لأنهم سيواجهون صعوبة في إعادة البيع وتسيل الأموال مرة اخري في وقت قصير، ومن المتوقع أن يزيد الطلب على الاستثمار العقاري خصوصا بدءا من شهر مارس المقبل، تزامنا مع انتهاء آجل شهادة الادخار مدتها عام التي طرحتها البنوك بفائدة 15%.

ثالثاً: الاستثمار في الذهب ولكن لا يجب وضع جميع الأموال به، خاصة أن المعدن الأصفر تاريخيا يسجل عائد سنوياً يتجاوز 10% ولكنه في حالة تذبذب مما قد يؤثر سلباً على المستثمر، ولكنه أيضا ليس له موعد ثابت للبيع وتحقيق المكاسب. الكثر من الخبراء يتوقع أن الذهب سيكون الوسيلة الأفضل والأكثر امنا للادخار إن لم يكن الاستثمار الأفضل، لكونه حافظا للقيمة ولا يحتاج الى دراسات سوقية وغيرها، وخصوصا بعد زيادته خلال عام 2020 بنسبة أكبر من 35% الامر الذي يمثل قفزة استثمارية تفوق عوائد الأوعية الادخارية بالبنوك والاستثمار في القطاعات الأخرى.

رابعاً: المدخرين والمستثمرين الذين يفضلون العائد العالي والذي يصاحبه أيضا مخاطر عالية، فأفضل استثمار لهم هو الاتجاه لشراء أسهم أو صناديق استثمار في البورصة، حيث تعطي عائد أعلي من القطاع المصرفي، فالاستثمار في الأسهم بالبورصة المصرية يعد أحد أبرز طرق الاستثمار خاصة في ظل التوقعات باستمرار الأداء القوي للبورصة، ولكن يحتاج الاستثمار في هذا النوع الى إدارة جيدة، واشتراطات ومتطلبات معقدة مقارنة بأنواع الاستثمارات الأخرى، خصوصاً وأن اغلب المصريين لا يمتلكون ثقافة الاستثمار في البورصة وأوراق المال.

خامساً: الاستمرار في الاستثمار في الشهادات البنكية ذات العائد الأعلى وهي الشهادات ذات آجل 3 سنوات بعائد 11% يعتبر حل جيد للمدخرين والمستثمرين الذين يفضلون الادخار البنكي، وفوائد مضمونه واستثمار أمن، حيث أنها مازالت مجزية أمام العملاء الذين يريدون الابتعاد عن المخاطر.

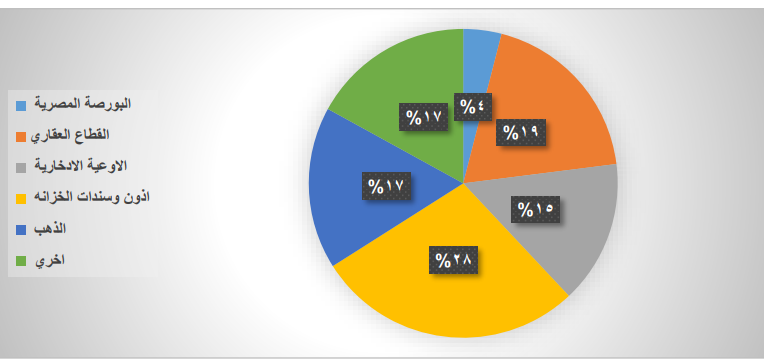

الشكل التالي يوضح التوقعات حول زيادة نسب الاستثمار في بدائل الاستثمار الأخرى %

بالتالي يتوقف تحيد البديل الأمثل للمدخرين والمستثمرين على الإطار الزمني للاستثمار، وقيمة الأموال محل الاستثمار، ونسبة المخاطرة التي يمكن أن يتحملها العميل، فإذا كان المدخر أو المستثمر يفضل العائد العالي والمخاطرة العالية فعلية الاستثمار في أسهم البورصة، ولكن إذا كان يفضل الاستثمار طويل الآجل وعدم الحاجة للأموال محل الاستثمار بشكل سريع فالاستثمار العقاري هو الحل الأمثل، وإذا كان يفضل الاستثمار قصير الآجل وبأسعار فائدة معقولة فسيكون أفضل طريق للاستثمار سيكون في أذون وسندات الخزانة والذهب، وأخيرا إذا كان المستثمر يفضل التعامل مع القطاع المصرفي فعلية الاستمرار في الاستثمار في الأوعية الادخارية. في النهاية لكي يكون القطاع المصرفي هو الحل الأمثل لتوجه المستثمرين وصغار المدخرين للاستثمار فيه لابد من أن يقوم بإعادة هيكلة للأوعية الادخارية والودائع ومصادر الاستثمار الأخرى، لكي يكون قادر على المنافسة مع البدائل الأخرى في السوق المصري، وأن يكون قادر على خلق المزيد من الخدمات والمنتجات الادخارية الجاذبة للمستثمرين وصغار المدخرين.