د/نورهان شلبي باحثة في التكنولوجيا المالية

المقدمة :

تحتل البيانات دوراً مركزياً على نحو متزايد في المنظمات و أتاحت النمو الهائل في الأجهزة الرقمية فرصًا للاستفادة من البيانات و ظهر كم هائل من البيانات نتيجة لاستخدام الملايين من الأفراد حول العالم لهواتف المحمول لإجراء المكالمات أو لإرسال رسائل نصية أو بريد إلكتروني أو التسوق عبر الأنترنت حيث كل هذه النشاطات تترك أثرًا رقميًا و تشكل مجموعة

كبيرة من البيانات مما تعرف “بالبيانات الضخمة” .

كما تكمن أهمية تحليل البيانات في عصرنا الحالي بدورها الرئيسي في عمليات اتخاذ القرارات و تحقيق أهداف المؤسسات و تحسين خدماتهم و الحفاظ على استمرارية نجاحهم و تعتبر هي أداة رئيسية في تحقيق مزايا تنافسية مع المؤسسات الأخرى .

إن تحليل البيانات في القطاع المصرفي يلعب دورًا مهما في تحسين خدمات العملاء و فهم سلوكهم حيث يعد تحليل البيانات عملية حيوية تتضمن جمع و معالجة و تحليل كمية كبيرة من البيانات و معاملات العملاء و يمكن من خلال التحليل استخراج رؤى يمكن للبنوك اتخاذ قرارات من خلالها لذلك فهي أمر ضروري في القطاع المصرفي لفهم العميق للتحول الرقمي في هذا القطاع و تمثل القوة الدافعة للابتكار و المرونة و الربحية في القطاع المصرفي .

مفهوم تحليل البيانات في الخدمات المصرفية:

هي استخدام أدوات تحليلية متقدمة لاستخلاص الرؤى من بيانات العملاء و بيانات المعاملات و مصادر بيانات أخرى ذات صلة و يمكن استخدامها في تحديد الأنماط و الاتجاهات والعلاقات المتبادلة التي يمكن أن تساعد البنوك على اتخاذ قرارات مصيرية كما أنها عملية فحص منهجي للبيانات تم انشائها من خلال التفاعلات و المعاملات الرقمية.

الأهمية :

يعتبر تحليل البيانات من العناصر الأساسية في قطاع الخدمات المصرفية حيث تحتوى على تحليل كميات كبيرة من البيانات التي على أساسها يتم :

– تحديد الاتجاهات

– اتخاد القرارات

– دعم العمليات المصرفية

– تعزيز الكفاءة التشغيلية

– خدمات مصرفية مبتكرة

أيضا تتمكن تحليل البيانات من :

– تقييم المخاطر و إدارتها و الحد منها

– اكتشاف عمليات الاحتيال و منعها

– اكتشاف المشكلات المتكررة في الخدمات

– فهم سلوك العملاء مما يمكنا من تقديم خدمات تناسب احتياجاتهم

– تحسين من استراتيجيات التسويق

– تحسين التسويق و المبيعات للخدمات المصرفية

– تحسين العمليات المصرفية

تحديات تنفيذ تحليل البيانات في القطاع:

قد يكون استخدام تحليل البيانات في القطاع المصرفي أمرًا صعبًا لأن البنوك تحتاج إلى الوصول لبيانات أكثر دقة و بجودة عالية و حديثة و موثوقة كما تحتاج ايضًا لامتلاك أدوات تحليلية قوية لاستخلاص الأفكار و اتخاذ القرارات من نتائج البيانات بجانب التأكيد أن لديها حوكمة و ضوابط صحيحة لحماية بيانات العملاء .

العناصر/ العمليات الأساسية التي تتم داخل القطاع المصرفي:

1 جمع البيانات و تنظيمها بدقة و تحضيرها

2 تحليل البيانات و نمذجتها حيث يتم استخدام تقنيات إحصائية

3 تحديد المتغيرات

4 تدريب النماذج و تقييمها

5 تطبيق النماذج و دمجها

6 مراقبة أداء النماذج و جودة البيانات لاستمرار دقة التنبؤات

7 فهم التنبؤات الناتجة عن النماذج و ترجمتها إلى رؤى قابلة للتطبيق و التنفيذ

هناك العديد من الأشكال للتحليلات المصرفية :

– التحليلات الوصفية :

تهدف إلى تحليل البيانات التاريخية و يوفر رؤى عن الأداء السابق و الاتجاهات السائدة في القطاع المصرفي.

– التحليلات التشخيصية :

تتعمق هذه التحليلات إلى كشف الأسباب وراء الأحداث أو الاتجاهات السابقة.

– التحليلات التنبؤية :

تعتمد هذه التحليلات على التنبؤ بالنتائج أو الاتجاهات المستقبلية.

– التحليلات المعرفية :

تستخدم هذه التحليلات تقنيات متقدمة مثل الذكاء الاصطناعي لتحليل مصادر البيانات

الغير منظمة مثل: ملاحظات العملاء مما يتيح استخراج رؤى جديدة حول احتياجات

السوق.

أدوات تحليل البيانات المستخدمة في القطاع المصرفي:

يتم استخدام الأدوات التالية :

Power BI : لإنشاء تقارير و لوحات تفاعلية

Tableau: لإنشاء تقارير و لوحات تفاعلية

SQL: لاستخراج البيانات من قواعد البيانات المصرفية

Text Analytics: لفهم أراء العملاء من تعليقاتهم

كيف يتم استخدام تحليل البيانات في القطاع ؟:

تحليل البيانات تعتبر أداة قوية تساعد المؤسسات المالية على فهم احتياجات العملاء و تحسين

من الخدمات

لذلك يتم استخدامها فى بعض الحالات كالتالي :

– تقييم الائتمان : (تقييم الجدارة الائتمانية للمقترضين) لمنح قروض أكثر دقة.

– اكتشاف الاحتيال : من خلال تحليل أنماط المعاملات.

– تقسيم العملاء : ليتم تصنيفهم حسب سلوكياتهم مما يساعد في توجيه الحملات التسويقية المخصصة لهم.

– البيع : من خلال تحليل مشتريات العملاء و تفضيلاتهم لتحديد الفرص المناسبة للقيام

بعمليات البيع الإضافي او المتقاطع.

– إدارة المخاطر : مثل المخاطر الائتمانية و التشغيلية و السوقية.

– إدارة الأصول : تحسين إدارة الأصول من خلال التنبؤ بتغير أسعار الفائدة و تحليل

سلوك العملاء.

– تحليل السوق : من خلال تحليل اتجاهات السوق مما يمكنها من توقع التغييرات الاقتصادية

مثل أسعار الفائدة و أسعار الصرف.

كما هناك أهمية كبيرة لتحليل البيانات لاستخدامها في تحسين تجربة العملاء :

1 – تحليل سلوك العملاء

من خلال متابعة معاملات العملاء و أنشطتهم المالية.

2 – استخدام التحليلات التنبؤية

متى يحتاج العميل إلى قرض-خدمة جديدة أو بطاقة ائتمانية لتقديمهم في الوقت المناسب.

3 تحليل شكاوى العملاء

الاطلاع على شكاوى العملاء المتكررة لتحسين من جودة الخدمة.

4 تخصيص الخدمات المصرفية

عن طريق تصنيف العملاء حسب سلوكهم المالي.

5 قياس رضا العملاء

من خلال إجراء استبيانات و تحليلها.

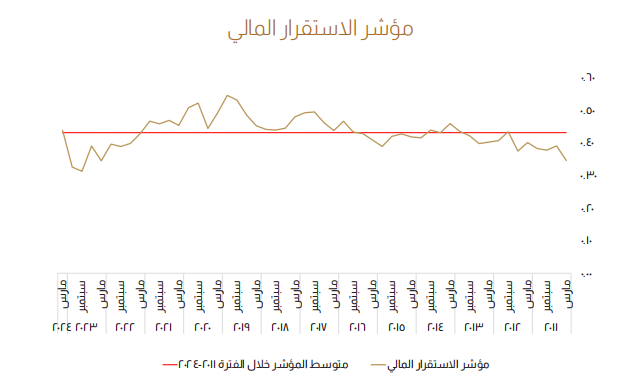

طبقًا لتقرير الاستقرار المالي المصري :

طبقا للتقرير الذى أصدره البنك المركزي المصري لشهر أكتوبر 2024 و الذى يسلط الضوء على الأداء الإيجابي للنظام المالي المصري تبين أن :

1 سجل نمو الناتج المحلى الإجمالي نموا بنسبة 2.4% خلال فترة من يوليو 2023 إلى مارس 2024.

2 بلغ عدد المواطنين المشمولين ماليا حوالى 47.4 مليون في مارس2024 بفضل جهود تحليل البيانات و توسيع نطاق الحصول على الخدمات المالية.

3 ارتفاع مؤشر الاستقرار المالي ليسجل 0.44 في مارس 2024 مقابل 0.34 في مارس 2023 نتيجة تحسين مؤشري أداء القطاع المصرفي و الأسواق المالية.

و بعد الاطلاع على التقرير يقترح الكاتب الاتي :

1 إدخال الذكاء الاصطناعي في عملية تحليل بيانات العملاء.

2 استخدام أساليب حديثة في حماية بيانات العملاء و خصوصيتهم.

3 تعزيز استراتيجية البيانات.

الخاتمة :

هناك تأكيد على أهمية تحليل البيانات و تعدد استخداماتها و الاعتماد عليها في أغلب القطاعات و الحد من المخاطر و مواجهة التحديات التي تواجه حوكمة البيانات مما يجعلنا اتخاذ القرار بدقة و القيام بالإجراءات المناسبة و استخدام التقنيات و تطبيقها و ضرورة مواكبة التطور المستمر و النمو المتسارع بهدف الحفاظ على الحصة التنافسية في السوق.