د. أحمد محمد محمود محاضر معتمد بالمعهد المصرفي المصري

التجارة الدولية هي العمود الفقري للاقتصاد العالمي، حيث تعتمد الدول على بعضها في تلبية الاحتياجات وتعزيز التعاون الاقتصادي. ومع تطور التكنولوجيا والاتفاقيات الدولية، أصبحت أكثر تعقيدًا وتأثيرًا على الاقتصادات المحلية والعالمية.

أولا: تعريف التجارة الدولية (International Trade)

هي تبادل السلع والخدمات عبر الحدود بين الدول، سواء على مستوى ثنائي (بين دولتين) أو متعدد الأطراف (ضمن تكتلات اقتصادية أو منظمات عالمية)، وتشمل هذه التجارة الواردات والصادرات، وتخضع للقوانين والأنظمة المحلية والدولية، مثل الاتفاقيات التجارية والجمارك والضرائب.

ثانيا: أطراف التجارة الدولية

التجارة الدولية لا تتم بين الدول فقط، بل تشمل عدة أطراف رئيسية تتفاعل معًا لتسهيل تبادل السلع والخدمات عبر الحدود ويمكن تصنيف هذه الأطراف ثلاثة أطراف رئيسية كالتالي:

1- الأطراف الرئيسية (المباشرة) وتشمل:

أ. المصدرون (المنتجون/البائعون): الشركات أو الأفراد الذين يبيعون السلع أو الخدمات خارج بلادهم، مثال:شركة ألمانية تبيع آلات صناعية لمصر.

ب. المستوردون (المشترون): الشركات أو الأفراد الذين يشترون السلع أو الخدمات من دول أخرى، مثال: سلسلة متاجر أمريكية تستورد ملابس من مصر.

ج. الحكومات والجهات الرسمية والتي تلعب دورًا في تنظيم التجارة من خلال:

- الجمارك: فرض الرسوم وضبط التبادل التجاري.

- الوزارات المعنية: وضع وتنفيذ السياسات والاتفاقيات الدولية.

- البنوك المركزية: تنظيم تحويل العملات والسياسات النقدية.

2- الأطراف المساندة (غير المباشرة) وتشمل:

أ. المؤسسات المالية والمصرفية (البنوك): تقدم خدمات التمويل والضمانات مثل الاعتمادات المستندية (L/C)، تحويل العملات الأجنبية، التأمين على الصفقات التجارية.

ب. شركات شحن ونقل البضائع عبر الوسائل التالية:

- النقل البحري (الحاويات والسفن).

- النقل الجوي (للشحنات السريعة أو القيمة).

- النقل البري والسكك الحديدية بين الدول المتجاورة.

ج. شركات التأمين: توفر تغطية ضد مخاطر تلف أو فقدان البضائع أثناء النقل، المخاطر السياسية أو عدم السداد.

د. الوسطاء / السماسرة والوكلاء / الموزعون التجاريون:

- السماسرة (Brokers): يربطون بين البائعين والمشترين مقابل عمولة.

- الموزعون الدوليون: يشترون بضائع بكميات كبيرة ويوزعونها محليًا.

هـ. المنظمات الدولية التي تسهل التجارة عبر:

- منظمة التجارة العالمية (WTO): تحرير التجارة وحل النزاعات التجارية الدولية.

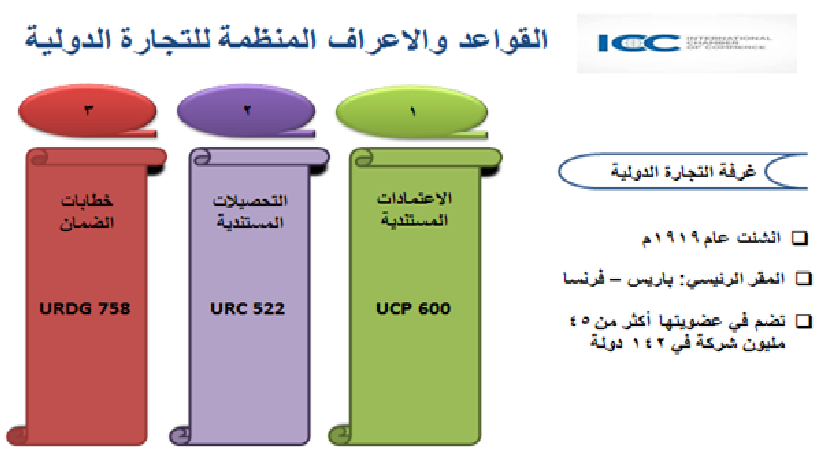

- غرفة التجارة الدولية (ICC): وضع معايير التجارة العالمية.

- البنك الدولي وصندوق النقد الدولي: تقديم الدعم المالي والاستشاري.

3- أطراف تكنولوجية حديثة

أ. منصات التجارة الإلكترونية العالمية مثل:أمازون، علي بابا،eBay .

ب. شركات التكنولوجيا المالية (Fin.Tech) تقدم حلولًا مثل: دفع إلكتروني عبر الحدود PayPal، أو تمويل تجاري رقمي عبر البلوك تشين.

ثالثا: أنواع التجارة الدولية

تنقسم التجارة الدولية إلى عدة أنواع بناءً على طبيعة المنتج، طريقة التبادل، والأطراف المشاركة، وفيما يلي أهم التصنيفات:

1. حسب طبيعة السلع والخدمات

أ. تجارة السلع المادية الملموسة (Visible Trade) تشمل: مواد الخام (مثل القطن، المعادن)، السلع المصنعة (مثل الإلكترونيات، الملابس)، والمنتجات الزراعية (مثل القمح، الفواكه).

ب. تجارة الخدمات غير الملموسة (Invisible Trade) مثل: الخدمات المالية (بنوك، تأمين)، الخدمات اللوجستية (شحن، تخليص جمركي)، السياحة والتعليم (الدراسة بالخارج، العلاج في الخارج)، الخدمات الرقمية (برمجة، استشارات، تسويق إلكتروني).

2. حسب اتجاه التبادل التجاري

أ. الاستيراد (Import) هي شراء سلع أو خدمات من دول أجنبية لتلبية احتياجات السوق المحلي، مثال: استيراد مصر للقمح من روسيا.

ب. التصدير (Export) هي بيع السلع والخدمات المحلية إلى أسواق الدول الأجنبية لزيادة الدخل القومي، مثال: تصدير مصر القطن إلى ألولايات المتحدة الامريكية.

ج. التجارة المعاد تصديرها (Re-export) هي استيراد سلع ثم إعادة تصديرها بدون تصنيع محلي، مثال: دبي تستورد ذهبًا من أفريقيا وتعيد تصديره إلى الهند.

د. التجارة عبر الحدود (Cross-border Trade) هي تبادل السلع بين دول متجاورة (مثل التجارة بين مصر وليبيا، السعودية والإمارات).

3. حسب طريقة الدفع والمعاملات

أ. التجارة التقليدية (Traditional Trade) هي تعاملات مباشرة بين الشركات عبر العقود والبنوك، مثال: شراء مصنع سيارات مصري لمكونات من المانيا.

ب. التجارة الإلكترونية الدولية (E-commerce International Trade) هي بيع وشراء عبر الإنترنت (مثل Amazon، AliExpress) وتشمل:

- B2B (شركة لشركة).

- B2C (شركة لمستهلك).

- C2C (مستهلك لمستهلك عبر منصات مثل eBay).

ج. المقايضة (Barter Trade) هي تبادل سلع أو خدمات بدون استخدام النقود مثال: مقايضة النفط الإيراني بالسلع الصينية.

د. التجارة التعويضية (Countertrade) هي اتفاقيات لدفع جزء من قيمة الصفقة بسلع بدلاً من النقود، مثال: شركة طائرات تبيع طائرات مقابل الذهب.

4. حسب عدد الأطراف المشاركة

أ. التجارة الثنائية (Bilateral Trade) هي تبادل بين دولتين فقط بناءا علي اتفاقية بين البلدين.

ب. التجارة متعددة الأطراف (Multilateral Trade) هي تبادل بين عدة دول عبر منظمات، مثل منظمة التجارة العالمية (WTO).

ج. التجارة الإقليمية (Regional Trade) هي تبادل بين دول في منطقة واحدة (مثل الاتحاد الأوروبي، اتفاقية USMCA).

5. حسب درجة التصنيع

أ. تجارة السلع الأولية (Primary Goods Trade) هي مواد خام غير مصنعة (نفط، معادن، منتجات زراعية).

ب. تجارة السلع شبه المصنعة ((Semi-finished Goods Trade هي مواد تحتاج تصنيعًا إضافيًا (مثل ألواح الصلب، خيوط القطن).

ج. تجارة السلع المصنعة (Finished Goods Trade) هي منتجات جاهزة للاستهلاك (سيارات، أجهزة إلكترونية).

ملحوظة: يعتبر الميزان التجاري (Balance of Trade)أحد أهم عناصر التجارة الدولية وهو الفرق بين قيمة الصادرات والواردات:

- فائض تجاري: إذا زادت الصادرات عن الواردات.

- عجز تجاري: إذا زادت الواردات عن الصادرات.

رابعاً:أهمية التجارة الدولية

- تحقيق النمو الاقتصادي عبر فتح أسواق جديدة.

- تنويع مصادر الدخل للدول والشركات.

- تحسين جودة المنتجات بسبب المنافسة العالمية.

- خفض التكاليف عبر الاستفادة من الميزة النسبية لكل دولة.

خامساً: تحديات التجارة الدولية

- مخاطر المرتبطة بادوات التجارة الدولية.

- الحواجز الجمركية والقيود التجارية.

- تقلبات أسعار الصرف والعملات.

- المخاطر السياسية والاقتصادية (مثل الحروب والصراعات).

- اختلاف القوانين والأنظمة بين الدول.

سادساً: تعريف تمويل التجارة الدولية (International Trade Finance)

هو مجموعة من الأدوات المالية والآليات المصممة لتسهيل عمليات الاستيراد والتصدير بين الدول، وذلك من خلال توفير السيولة اللازمة، وتقليل المخاطر المالية والتشغيلية، وضمان استمرارية تدفق السلع والخدمات عبر الحدود.

سابعاً: الأدوات المصرفية لتمويل التجارة الدولية

يمكن تجميع الادوات المصرفية لتمويل التجارة الدولية في الشكل الموضح ادناه والمٌعد بمعرفة كاتب المقال

فيما يلي شرح لتلك الادوات و المخاطر المرتبطة بها و الية ادراة تلك المخاطر بشئ من الايجاز:

Advanced Paymentأ- الدفع المقدم

هي حصول المصدر علي قيمة البضاعة مقدما من المستورد قبل ارسال البضاعة للمساعدة في عملية الانتاج.

مزايا استخدام الدفع المقدم

من وجهة نظر المستورد: أي زيادة في سعر السوق فإنه لن يدفع أكثر مما يمنحه ميزة في الأسعار تنافسية للغاية حيث أنه يقدم دفعة مقدمة.

من وجهة نظر المصدر: مواجهة خطر فقدان الدفعة المقدمة في حال فشل المصدر في سداد الالتزام، وفي حالة حدوث أي انخفاض في الأسعار لا يمكنه إلغاء الصفقة.

عيوب استخدام الدفع المقدم

من وجهة نظر المستورد: التأكد من البيع المسبق للسلع المنتجة منه، ولا حاجة للتمويل الخارجي (تكلفة القروض).

من وجهة نظر المصدر: عدم التأكد من استلام القيمة المتبقية من البضاعة.

ب- الحساب المفتوح Open Account

هي حصول المستورد علي البضاعة أولاً من المصدر قبل دفع قيمة البضاعة.

مزايا استخدام الحساب المفتوح

من وجهة نظر المصدر: القدرة على فتح أسواق جديدة، تعزيز القدرة على المنافسة مع المنتجين الآخرين.

عيوب استخدام الحساب المفتوح

من وجهة نظر المصدر: إمكانية خسارة قيمة البضاعة في حالة عدم السداد من قبل المستورد، و تحمل تكلفة مرتفعة لرأس المال العامل.

ج- التحصيلات المستندية Documentary Collection

هو توسيط البنوك في العملية التجارية لتقوم بعملية التبادل بين مبلغ البضاعة وعملية الشحن. (الدفع بالاطلاع /cash against doc./ Sight payment)

أهم مخاطر إستخدام التحصيلات المستندية

من وجهة نظر المصدر: عدم وجود ضمانة لتنفيذ المستورد لشروط التعاقد، وعدم سداد المستورد في تاريخ الاستحقاق (في حالة الدفع الاجل غير المعزز).

من وجهة نظر المستورد: عدم مطابقة الشحنة لشروط التعاقد.

د- الاعتماد المستندي Letter of Credit

هو دخول البنوك لتقوم بضمان تنفيذ العملية التجارية وليس فقط دور الوسيط في التبادل.

هو تعهد كتابي غير قابل للالغاء صادر من بنك بناءا علي طلب المستورد (طالب فتح الاعتماد) لصالح المصدر (المستفيد) يتعهد فيه البنك بدفع قيمة مستندات مطابقة لشروط الاعتماد ومقدمة خلال فترة سريان الاعتماد.

طرق الدفع

1- الدفع بالاطلاع / Sight Payment

2- الدفع الآجل/ Deferred Payment

3- القبول / Acceptance (تتضمن المستندات كمبيالة)

4- الدفع المختلط / Mixed Payment

أشكال/ انواع الاعتمادات المستندية

1- الإعتماد المحول / Transferable LC: يستخدم في حال تعذر المستورد التعاقد بطريقة مباشرة مع المصدر.

2– الإعتماد المقابل / Back to Back LC : يستخدم في حال تعذر المستورد الي التعاقد بطريقة مباشرة مع المصدر.

3- الإعتماد الضامن / Stand by LC: هو مزيج بين الإعتماد المستندي و خطاب ضمان (مثل خطاب ضمان جدية التنفيذ).

4- الإعتماد الدائري / Revolving LC: يتميز بالتكرار ويكون لمدة زمنية طويلة لنفس السلعة وبين نفس اطراف التعامل (المصدر والمستورد).

أهم مخاطر إستخدام التحصيلات المستندية

من وجهة نظر المصدر: عدم القدرة علي تقديم مستندات مطابقة لشروط الاعتماد، ويمكن تجنب هذا الخطر من خلال فحص الاعتماد جيدا عند الإستلام)، اخفاق بنك المستورد في سداد القيمة ويمكن تجنب هذا الخطر من خلال تعزيز الاعتماد، و مخاطر سعر الصرف ويمكن تجنب هذا الخطر بتثبيت سعر الصرف Forward Contracts.

من وجهة نظر المستورد: عدم شحن البضاعة / شحن جزء منها / شحن بضاعة مطابقة لشروط التعاقد ظاهريا مع تزوير المستندات المؤيدة ويمكن تجنب هذا الخطر من خلال الحصول علي شهادة فحص معتمدة، فقد أو تلف البضاعة قبل الاستلام ويمكن تجنب هذا الخطر من خلال التأمين علي البضاعة/ اختيار شرط الشحن المناسب، ومخاطر سعر الصرف ويمكن تجنب هذا الخطر بتثبيت سعر الصرف Forward Contracts.

ثامنا: أنواع مخاطر التشغيل في التجارة الدولية

ان إدارة مخاطر التشغيل في التجارة الدولية تشمل تحديد، تقييم، معالجة، ومراقبة المخاطر التي قد تؤثر على سير العمليات التجارية عبر الحدود. هذه المخاطر تنشأ عن عوامل داخلية أو خارجية وتتطلب استراتيجيات متخصصة للتعامل معها.

أ. مخاطر لوجستية: تأخير الشحنات بسبب مشاكل في النقل أو الجمارك، تلف البضائع أثناء النقل أو التخزين، وفقدان الشحنات بسبب السرقة.

ب. مخاطر قانونية وامتثال: عدم الالتزام بالقوانين والاعراف المحلية والدولية (مثل قوانين الاستيراد والتصدير) والشكل الموضح ادناه والمعد بمعرفة كاتب المقال يوضح الاعراف الدولية المنظمة لاعمال تمويل التجارة الدولية، تغيير التشريعات المفاجئ في الدول المستوردة أو المصدرة، والمخاطر الدولية (مثل العقوبات الاقتصادية على بعض الدول).

شكل (2) الاعراف الدولية المنظمة لاعمال تمويل التجارة الدولية

ج. مخاطر تكنولوجية: اختراق البيانات وسرقة المعلومات التجارية، تعطل أنظمة التتبع والدفع الإلكتروني، وعدم توافق الأنظمة بين الشركاء التجاريين.

د. مخاطر بشرية: أخطاء الموظفين في التعامل مع المستندات أو الشحنات، الاحتيال الداخلي أو الخارجي (مثل تزوير المستندات، ونقص الكفاءة في إدارة العمليات الدولية).

هـ. مخاطر مالية: تقلبات أسعار الصرف وتأثيرها على التكاليف والأرباح، وعدم السداد من قبل المشترين أو الموردين، وارتفاع تكاليف الشحن والتأمين بشكل غير متوقع.

و. مخاطر سياسية واقتصادية: عدم الاستقرار السياسي في الدول المتعامل معها، التغيرات في السياسات الاقتصادية (مثل فرض رسوم جمركية جديدة ،الكوارث الطبيعية والأوبئة التي تعطل سلاسل الإمداد والتوريد).

تاسعا: أدوات إدارة مخاطر التشغيل في التجارة الدولية

أ. التحليل والتقييم

- تحليل SWOT: لتقييم نقاط القوة والضعف والفرص والتهديدات.

- خرائط المخاطر (Risk Mapping): لتحديد وتصنيف المخاطر حسب شدتها واحتمالية حدوثها.

- تقارير تقييم الموردين والشركاء: لضمان موثوقيتهم.

ب. أدوات التخفيف من المخاطر

- التأمين التجاري: مثل تأمين البضائع، تأمين الائتمان، والتأمين ضد المخاطر السياسية.

- العقود الواضحة: تتضمن بنودًا تحمي من المخاطر (مثل تعويضات التأخير).

- التنويع الجغرافي: عدم الاعتماد على سوق أو مورد واحد فقط.

ج. أدوات الرقابة والمراقبة

- أنظمة تتبع الشحنات (GPS, RFID): لمراقبة البضائع في الوقت الفعلي.

- أنظمة إدارة الامتثال (Compliance Management Systems): لضمان الالتزام بالقوانين.

- المراجعات الدورية: لتقييم كفاءة العمليات.

د. أدوات الاستجابة للحوادث

- خطط استمرارية الأعمال (BCP): لضمان استمرار العمليات في حالات الطوارئ.

- إدارة الأزمات: للتعامل السريع مع المشكلات فور إكتشافها مثل توقف الشحنات.

- نظم الإنذار المبكر: للكشف عن المشكلات قبل تفاقمها.

هـ. أدوات التكنولوجيا

- البلوك تشين: لتعزيز الشفافية في المعاملات وسلاسل الإمداد والتوريد.

- الذكاء الاصطناعي: للتنبؤ بالمخاطر بناءً على نماذج تحليل البيانات وبناء السيناريوهات.

- أنظمة إدارة المخاطر المتكاملة (ERM): لربط المخاطر بالاستراتيجية العامة للمؤسسات.

عاشراُ: أفضل الممارسات لإدارة المخاطر

1. التدريب المستمر للموظفين على إدارة المخاطر والامتثال.

2. الشراكات الموثوقة مع موردين وشركات شحن ذات سمعة جيدة.

3. المراجعة المستمرة للسياسات والإجراءات لمواكبة التغيرات.

4. الاستعانة بخبراء في التجارة الدولية لإدارة المخاطر المعقدة.

5. استخدام البيانات الضخمة للتنبؤ بالمخاطر واتخاذ قرارات رشيدة في بناء نماذج تحليل البيانات.

الخلاصة

الشركات التي تتبنى استراتيجيات فعالة لإدارة المخاطر تكون أكثر قدرة على المنافسة والنمو في الأسواق العالمية حيث ان إدارة مخاطر التشغيل في التجارة الدولية ضرورية لحماية الأعمال من الخسائر وتعزيز الكفاءة تتطلب:

- تحديد المخاطر بدقة (اللوجستية، القانونية، التكنولوجية، وغيرها).

- استخدام أدوات متخصصة (تأمين، تتبع، تحليل بيانات).

- التخطيط الجيد للاستجابة السريعة عند حدوث المشكلات.